収入が約100万円を超えてくると払わなくてはならない「税金」。

具体的には、「所得税」と「住民税」の少なくとも2つを払わなければなりません。

誰だって払いたくありませんが、滞納するとヤ○ザより怖いなんて話も耳にします。

税金(所得税と住民税)を安くして、浮いたお金で少し贅沢をしようという気持ちで「所得税」と「住民税」を安くする方法を知ってみませんか?

「所得税」と「住民税」(この記事では、まとめて「所得税等」と記載します。)とは、よく耳にする税金です。なぜならば、どちらも「収入がある人は払わなければならない税金」だからです。自給自足のみに頼って生活をしている人を除いては、必ず関係のある税金と言えるでしょう。

そして、これらの所得税等は国や都道府県、市町村の運営費などとして使われています。

所得税(国に納めている税金)

【特徴】

・国に納めている税金。(税務署で確定申告)

・前年の1月1日~12月31日までの収入に応じて、3月頃に納税する。

・収入によって税率が違う。(5~45%)

所得税とは、国に納めている税金です。前年の1月1日~12月31日までの収入(所得)に応じて税務署に納めます。

「確定申告」や「源泉徴収票」とは、この税金を計算する手続きをしているもので、収入が多い人ほど、税率が高くなる制度(累進課税制度)になっています。

住民税(都道府県と市町村に納めている税金)

【特徴】

・都道府県や市町村に納める税金。(サラリーマンの場合は、給料から天引きされている)

・前年の1月1日~12月31日までの収入に応じて、6月~3月の9か月で納税する。

・税率が全員・全国ほぼ一律。

住民税は、その年の1月1日に住んでいた都道府県や市町村(この記事では、まとめて「自治体」と記載します。)に納める税金です。

前年の1月1日~12月31日までの収入(所得)に応じて、1年間(9回程度)で納めます。

確定申告や会社からの報告(源泉徴収票)を基に市役所が計算しており、税率は、収入に関わらず、概ね10%とほぼ一律なっています。

2.所得税や住民税はどうやって計算されているの?

税金の計算に関係する基本的な用語

所得控除(控除)とは

「控除」とは、「差し引く」という意味で、「税金を安くする」ためのものです。

所得税等は、「課税対象額」に「税率」を乗じる(掛け算する)ことにより計算されますが、この「課税対象額」は、「所得」から「所得控除」を差し引いたものになります。

「収入」と「所得」の違いについて

税金を計算する際に、「所得」と「収入」を勘違い(同じものと思っている)する場合がありますが、2つは全く異なるものです。

・「収入」とは、「収入の総額(額面、支給総額、売上額)等」のことを言い、

・「所得」とは、「収入から経費を引いたもの」で計算され、「利益」のことを言います。

収入について

・収入とは、「利益」ではなく「総売上高」のことを指します。

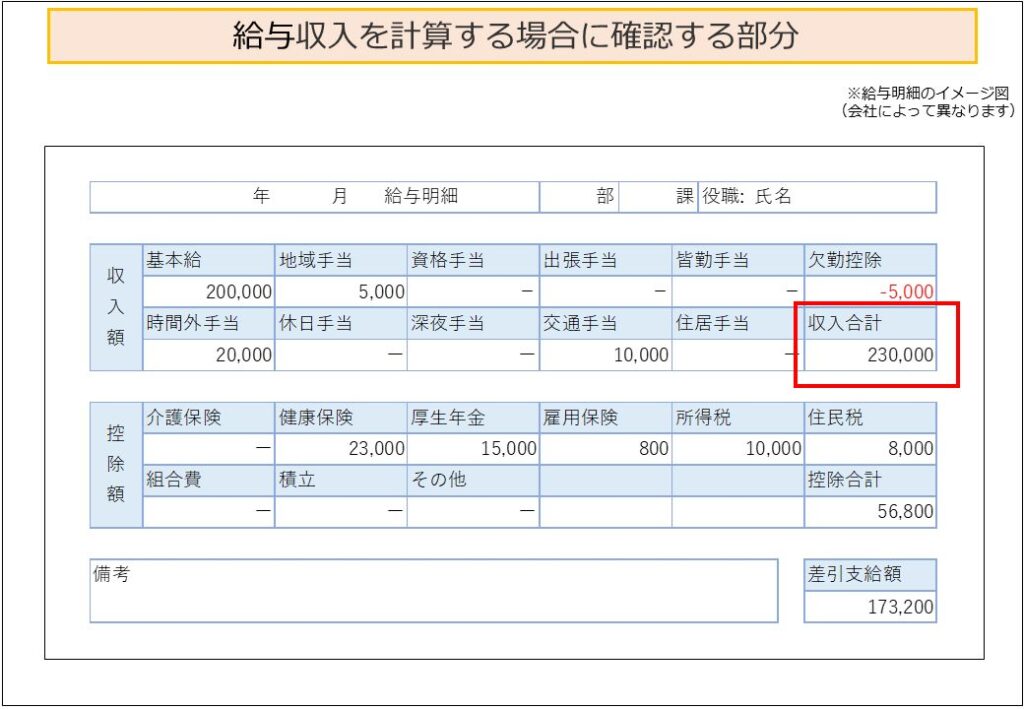

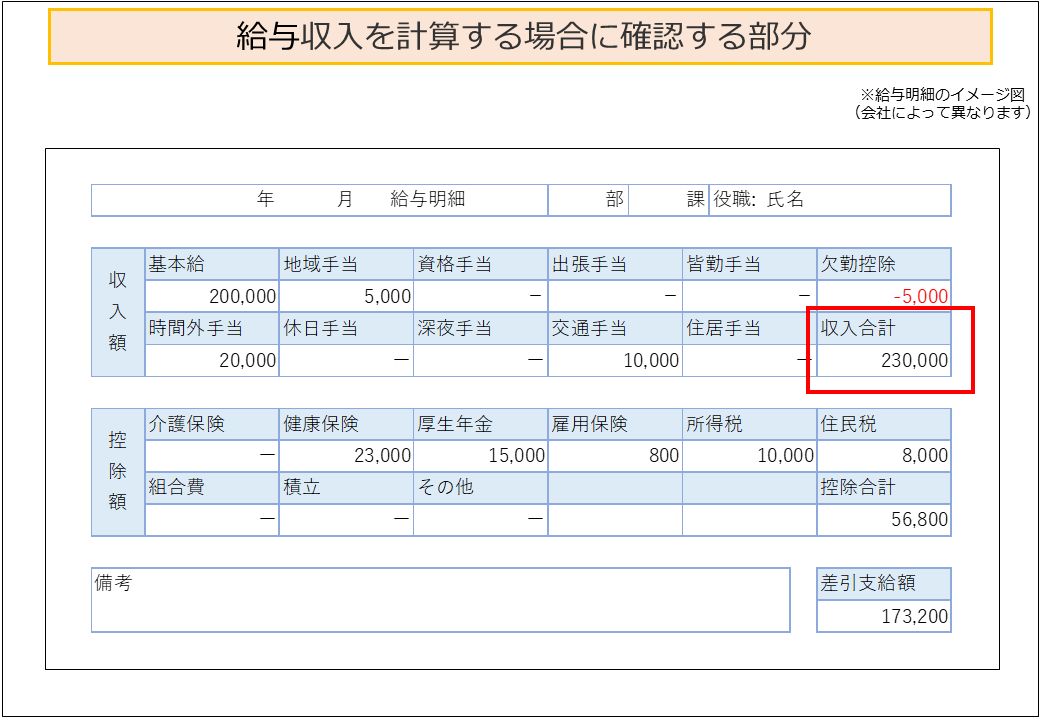

・「収入」とは、「手取り」ではなく「総支給額」のことを指します。

(控除(社会保険料・年金保険料)や所得税等が引かれる前の額が「収入」)

(参考:給与明細)収入を計算する場合に確認する部分

所得について

・「所得」は、「収入(売上額)ー経費」で計算します。

(一般的に利益のこと)

・「所得」は、「収入を基に、法律で決められた方法」で計算します。

・サラリーマンにはスーツや交通費などの経費がありますが、すべての経費を税務署などがチェックするのは無理なので、一律に計算することとなっています。

・もし、法律で決められた方法よりも多くの費用が掛かった場合は、自営業やフリーランスの場合と同様に実際の経費を基に計算をすることもできます。(※一般的に超えることはありません。)

(参考:サラリーマン、パート、アルバイトの場合における所得計算早見表)

_result-1024x709.jpg)

3.所得税や住民税を安くするにはどうしたらいいの?(節税)

所得税等を安くするには、大きく以下の2つが重要になります。

①所得を少なくする方法

サラリーマンの人は、副業をすることで所得を減らすことができます。

もちろん、副業が成功して所得が増えた場合には所得税等が増えることになりますが、収入も増えるのであれば問題ないはずです。

税金を計算するうえで、自営業(副業)、不動産収入、年金と給料の合計を所得として計算することとなっているため、自営業などその他の所得が「赤字(マイナス)」になっている場合、所得がその分下がり、結果として、税金が安くなります。

しかし、自営業などの副業で生じた「赤字」以上に税金が安くなることはありませんので、計画的な赤字でなければなりません。

②課税対象額を少なくする方法(忘れがちな控除)

当たり前ですが、控除を増やすことで課税対象額を少なくすることができます。

しかし、確定申告(税務署への提出)や源泉徴収票の手続き(会社での年末調整)において、扶養控除などの登録漏れや誤りは多く見られます。

自治体や税務署は、「誤りであるか」を見極めることはできませんので、漏れがあると思っても提出された書類のとおりにしか課税をすることができません。

③減免制度や雑損控除、繰越損失制度を利用する

減免制度について

所得税には少ないですが、住民税(市町村民税)には「減免(減額や免除)」の制度が多くあります。

しかし、住民税は自治体の貴重な財源ですから、自治体の職員に尋ねても「該当しない」と答えられることがほとんどです。そのため、ご自身でお住まいの市町村の住民税減免条例や要綱(取扱い基準や条件が定められているもの)を読んでみて、当てはまりそうなものがないかを確認した方がよいでしょう。

市町村によって、条件や対象者は異なりますが、一般的な条件には以下のようなものがあります。

雑損控除について

災害又は盗難若しくは横領によって、資産について損害を受けた場合等には、一定の金額の所得控除を受けることができます。これを雑損控除といいます。(国税庁HPより)

この「損害を受けた場合」というのには、家族が「損害を受けた場合」も認められれますが、一方で、「詐欺」や「恐喝」での損害は対象となりません。

繰越損失制度について

繰越損失制度とは、過去に赤字になったものを赤字の翌年度以降の所得と合算し、利益を計算しなおす制度のことです。

開業してから3年間は、赤字だったけど、4年目から黒字に転換した事業などが主な例です。

基本の計算方法では、1月1日~12月31日の期間における所得(収入ー経費=利益)で計算することとなりますが、過去に赤字があった場合はその赤字と合計した所得で税金を計算しなおすことができますので結果的に税金を減らすことができます。

④収入を少なくする(収入を少なく見せる)

結論から申し上げますと、違法な行為です。売上そのものを減らせば、収入を少なくすることは可能ですが利益も少なくなりますので合理的な選択とは言えません。

悪質な場合は、過去7年間分の追徴やペナルティを受けるなど法律に明記された違法行為ですので、虚偽の申告は決して行わないようにしましょう。

4.まとめ

税金は、皆さんのために使われるものとは言えできる限り少なくしたいものです。

収入を隠したり、虚偽の申告をすることはもちろん違法行為で罰せられることになりますが、知識を増やし自分に漏れがないかを見直すことは節税の上で最も有効な手法です。

制度が複雑で、難しいうえに会社員の方は収入を申告する機会も少ないことから敬遠しがちですが、日ごろ払っている税金が戻ってくることでほしかったものが買えるかもしれません。

ご意見、ご感想あれば問い合わせフォームまで

における全16種類の「所得控除」_result-1-320x240.jpg)

における全16種類の「所得控除」_result-1.jpg)

コメント